- Общие понятия

- Преимущества использования

- Условия получения

- Ограждаем себя от чрезмерных трат

- Погашение задолженности

- Отчетная дата платежа

- Тарифы и условия пользования классическими картами

- Снятие наличных

- Как проверить баланс кредитной карты от Сбербанка?

- Как работает кредитная карта сбербанка на 50 дней

- Какая сумма кредитного лимита

- Как рассчитать льготный период

- Примеры расчёта льготного периода

- Особенности программы кредитования

- Виды

- Как получить кредитную карту Сбербанка без процентов: условия

- Льготный период и как его рассчитать

- Часто возникающие вопросы пользователей кредитки с 50 дневным грейс периодом

- Как узнать кредитный лимит

- Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

- При оформлении карты Signature – сколько составит кредитный лимит

- Можно ли оформить кредитку с отсрочкой оплаты процентов не гражданину Российской Федерации

- Можно ли оформить карту с кредитным лимитом, размер которого составляет более 100 тысяч рублей без справки 2-НДФЛ

- Что такое обязательный платёж

- В каких случаях грейс период может действовать меньше 50 дней

- Учимся грамотно пользоваться кредиткой Сбербанка

- Как активировать и как пополнить карту

- Льготные условия кредитования на 50 дней

- Разбираем понятие “обязательный платеж”

- Увеличение кредитного лимита: стоит ли обращаться в банк

- Как закрыть кредитную карту

- Как узнать свой лимит по кредитной карте Сбербанка?

- Основные условия

- Правила пользования

- Signature / Black Edition

- Памятка пользователя кредитной карты Сбербанка

- Как активировать кредитку?

- Можно ли снимать наличные и стоит ли?

- Как производится пополнение карты?

- Как проверить баланс карточки?

- Условия предоставления льготной кредитки

- Необходимый перечень документов для получения

- Правила пользования кредитной картой Сбербанка

- Преимущества и недостатки льготного пластика на 50 дней от Сбербанка

- Плюсы

- Минусы

- Особенности начисления процентных ставок

- «Подари жизнь Classic»

- «Аэрофлот Classic»

- Кредитная карта Сбербанка – на что обращать внимание

- Преимущества и недостатки

- В чем выгода предложения Сбербанка

- Как использовать кредитную карту Сбербанка

- Обязательный ежемесячный платеж

Общие понятия

Кредитная карта Сбербанка имеет одни из самых выгодных условий для людей по сравнению с аналогичными предложениями других банков. Условия выдачи в Сбербанке более жесткие, но если клиент соответствует этим требованиям, лучше воспользоваться данным банковским продуктом — условия кредита полностью компенсируют время, затраченное на получение.

Преимущества использования

Условия кредитных карт Сбербанка имеют ряд преимуществ:

- низкие проценты и комиссии;

- простота использования;

- возможность заселения во всех торговых точках;

- различные акции и программы лояльности;

- вы можете оплачивать счета и покупки в Интернете;

- высокий уровень защиты данных клиентов.

Условия получения

Чтобы получить одобрение заявки на получение такого кредита, вы должны:

- быть официально трудоустроенным;

- иметь российское гражданство;

- в большинстве случаев требуется подтверждение дохода.

В некоторых случаях заявки принимаются и в том случае, если человек не был первым клиентом банка, но это только в том случае, если суммы незначительны. Тем, кто давно обращается в Сбербанк России, кредитная карта предлагается самостоятельно сотрудниками банка.

Вы также можете самостоятельно заполнить заявку на сайте. Кроме того, если клиент окажется плательщиком с хорошей репутацией, сумма может быть увеличена.

При оформлении кредитной карты Сбербанка сотрудник должен объяснить, как ею пользоваться, поскольку каждое соглашение может иметь индивидуальные особенности и размер комиссии за использование.

Ограждаем себя от чрезмерных трат

Сбербанк дает клиенту право устанавливать индивидуальные лимиты на определенные операции:

- для ежемесячного снятия наличных,

- оплачивать товары и услуги кредитными средствами,

- в ряде зарубежных стран.

Я считаю, что это очень доступная услуга. Если вы не уверены, можете ли вы отслеживать расходы по кредитной карте, передайте ее в банк. Чтобы активировать ограничения транзакций, вам необходимо подать заявку.

Погашение задолженности

Ключевым условием использования кредитной карты Сбербанка является минимальная плата, если таковая имеется. Даже если на балансе меньше 100 рублей, ежемесячная оплата все равно возникает.

Что нужно знать о платежах:

- в тарифах на обслуживание вашей карты будет указана минимальная сумма платежа. Например, 5% от суммы долга плюс начисленные проценты;

- если вы платите меньше, чем должны, или не платите совсем, назначается штраф в размере 36% годовых;

- банк будет ежемесячно отправлять SMS-сообщения с указанием минимальной суммы платежа и даты, до которой он должен быть оплачен;

- лучше платить больше минимума.

Если есть возможность заплатить больше указанного банка, обязательно сделайте это. Чем больше вы заплатите, тем быстрее будет закрыта задолженность, тем меньше будут проценты. Если вы платите только минимальными платежами, вы можете погасить долг очень долго, и переплата в конечном итоге окажется весьма значительной.

Самый удобный способ — использовать мгновенные бесплатные методы для пополнения кредитной карты. Если у вас дебетовый счет в Сбербанке, то просто перечислите с него деньги на кредитную карту через банковский сервис. Также можно расплачиваться в банкоматах, терминалах Сбербанка и через его кассу.

Если эти способы неудобны, всегда можно воспользоваться сторонними, но с учетом того, что будет снята комиссия, плюс оплата займет пару рабочих дней. Оплата может производиться любой банковской картой, любым безналичным переводом на счет кредитной карты, через различные платежные сервисы и пункты оплаты наличными.

Если у вас есть вопросы о сумме платежа, дате, способе оплаты, звоните по бесплатному номеру 900. Вам дадут консультацию.

Отчетная дата платежа

Отчетной датой считается день, когда банк начинает отсчет льготного периода. Указанный день прописан в договоре с компанией. Эту дату не следует путать с датой платежа, которая подразумевает крайний срок выплаты накопленной задолженности — до наступления санкций.

В перечень банковских санкций входят:

- начисление процентов;

- штраф;

- ухудшение кредитной истории (как следствие).

Тарифы и условия пользования классическими картами

В таблице я покажу тарифы и условия для обычных и предварительно утвержденных карт Visa и MasterCard.

| Тарифы и условия | Массовое предложение | Предварительно одобренное предложение |

| Льготный период | 50 дней | 50 дней |

| Кредитный лимит | До 300 000 руб | До 600000 руб. |

| Ежегодное обслуживание | 750 руб | это бесплатно |

| Пополнение наличных | Без комиссии

(в устройствах самообслуживания и в кассах) |

Без комиссии

(в устройствах самообслуживания и в кассах) |

| Процентные ставки | 0% (в течение льготного периода)

27,9 % |

0% (в течение льготного периода)

23,9 % |

| Штраф за просрочку возмещения | 36 % | 36 % |

| Выдача наличных | 3% от суммы, но не менее 390 руб. | 3% от суммы, но не менее 390 руб. |

| Лимиты на снятие наличных | 50 000 рублей в сутки в банкоматах

150 000 рублей в сутки в кассах Сбербанка, банкоматах и кассирах других банков |

50 000 рублей в сутки в банкоматах

150 000 рублей в сутки в кассах Сбербанка, банкоматах и кассирах других банков |

Внимание — приятный бонус! Для клиентов, оформивших кредитную карту на стандартных условиях в период с 01.01.2018 по 31.12.2018 в 1-й год использования услуги карты 0 руб.

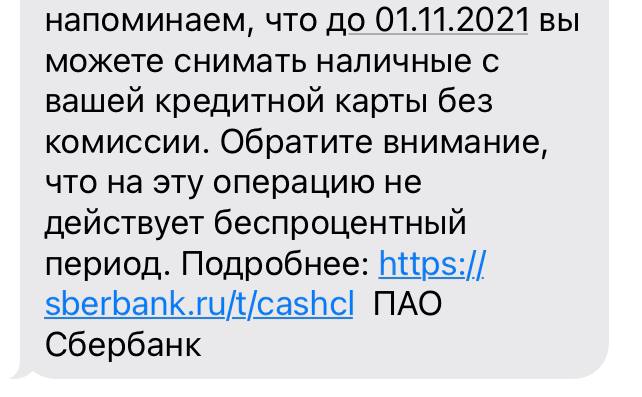

Снятие наличных

Как видно из тарифов, комиссия за выдачу наличных в Сбербанке и дочерних банках составляет 3% от выданной суммы, но не менее 390 рублей. Ставка выдачи наличных — 17,9% годовых.

Но банк может отправить индивидуальное предложение по СМС на снятие наличных без комиссии и честно предупредить, что беспроцентного периода для наличных не будет:

Как проверить баланс кредитной карты от Сбербанка?

Узнать остаток на карте можно несколькими способами:

- SMS-банк. Отправьте сообщение с текстом BALANCE 7777, где 7777 — это последние 4 цифры номера карты.

- Позвоните в службу технической поддержки.

- В личном кабинете.

- С помощью мобильного приложения.

- В банкоматах заведения. За проверку на сторонних устройствах взимается комиссия.

Все эти опции позволяют не только проверять баланс карты, но и знать доступный кредитный лимит.

Как работает кредитная карта сбербанка на 50 дней

Получив пластик, держатель может сразу его использовать. С первого дня вы можете делать покупки в магазинах и в Интернете. При необходимости снимите наличные.

С условиями снятия наличных можно ознакомиться в тарифах на сайте банка или в документе ниже.

Беспроцентный период действует только для безналичных расчетов.

Какая сумма кредитного лимита

Размер кредитного лимита фиксируется при рассмотрении заявки и зависит от доходов собственника и его долга.

Максимальный кредитный лимит по классическим и золотым кредитным картам составляет 600 тысяч рублей, по премиальным — 3 миллиона рублей.

В процессе использования держатель карты может запросить увеличение суммы лимита по карте, либо банк сделает такое предложение в одностороннем порядке.

Как рассчитать льготный период

Самый простой способ — войти в личный кабинет или мобильное приложение. Там вы увидите дату окончания текущего льготного периода.

Льготный период начинается с даты первой покупки плюс 50 календарных дней — эта дата будет датой окончания льготного периода.

Примеры расчёта льготного периода

Покупатель совершил первую покупку в контрольную дату 8 мая. При подсчете 50 дней вы получаете дату 27 июня, которая является датой окончания беспроцентного льготного периода.

Особенности программы кредитования

При регистрации кредитный специалист проинформирует клиента о том, как использовать кредитную карту Сбербанка. Обычно вместе с договором выдается таблица тарифов, в которой подробно расписаны условия использования. У всех банковских продуктов есть как стандартные функции, так и специфические, которые будут индивидуальными для каждого конкретного типа.

Виды

В настоящее время кредитные карты Сбербанка бывают самых разных типов. От этого зависит не только внешний вид пластика, но и некоторые важные условия использования, тарифы.

Сбербанк предлагает частным лицам как стандартные кредитные карты, так и специальные: с различными программами лояльности, в зависимости от наиболее распространенных расходов. Самыми популярными сейчас продуктами являются:

- «Подари жизнь». Процентные расходы идут на благотворительность для лечения больных детей;

- Мгновенная проблема. Лимит на них ниже, но процедура их получения значительно упрощена;

- Приз. У них значительно более высокий процент бонусов за ликвидацию;

- Аэрофлот. Этот тип программы предусматривает начисление бонусов за покупку авиабилетов. Вы также можете использовать их в будущем для оплаты билетов, проезда, отелей.

В зависимости от конкретного типа будут применяться разные правила для расчета бонусных баллов и ставок. Часто клиент может сам выбрать тип по своему усмотрению, но иногда некоторые виды могут быть предложены банком только после того, как клиент зарекомендовал себя как добросовестный плательщик. Кроме того, для регистрации некоторых программ требуется не только подтверждение дохода, но и определенный обязательный уровень.

Как получить кредитную карту Сбербанка без процентов: условия

Чтобы оформить кредитную карту, вам нужно пойти в банк. При себе необходимо иметь паспорт и свидетельство 2-НДФЛ. Подать заявку на карту можно через Сбербанк Онлайн. После авторизации пользователь попадает в свой личный кабинет, в котором он должен найти пункт «Карты».

Потенциальному заемщику необходимо получить SMS-уведомление на мобильный телефон, указанный в анкете.

Срок изготовления кредитной карты может варьироваться от 2 до 7 дней.

Плохая кредитная история может быть препятствием для получения карты. Специалисты обращают внимание на достоверность информации, указанной в заявке.

Льготный период и как его рассчитать

Льготный период, дата отношений и дата платежа связаны. Поэтому стоит объяснять эти понятия в сочетании друг с другом.

Рассмотрим пример: отчетная дата — 10-е число каждого месяца.

Это означает, что заемщик имеет дело с двумя условиями:

- отчетный период: на формирование задолженности как таковой прошло 30 дней — в это время покупатель совершает покупки.

- срок погашения: до 20 дней (в зависимости от ставки). В этот период пользователь оплачивает накопленную задолженность.

Льготный период = отчетный период + срок погашения. Если льготный период составляет 50 дней, а дата взаимоотношений приходится на 10-е число, легко рассчитать крайний срок погашения — 1-й день (например, отношения разошлись с 10 октября, поэтому долг может быть выплачен до декабря. 1).

Чтобы понять закономерность, давайте рассмотрим еще два дополнительных примера с максимальным льготным периодом в 50 дней:

- мужчина совершает покупку 12 июля. Это означает, что до конца отчетного периода (т.е до 10 августа) у вас есть 28 дней + 20 на покрытие — всего 48 дней.

- 29 августа мужчина совершает покупку. Таким образом, до конца отчетного периода (то есть до 10 сентября) у него есть 12 дней + 20 на покрытие — всего 32 дня.

Часто возникающие вопросы пользователей кредитки с 50 дневным грейс периодом

Как узнать кредитный лимит

Есть 4 способа узнать размер своего кредитного лимита:

- Отправив SMS на номер 900. Чтобы узнать размер лимита, необходимо указать в тексте сообщения «Баланс 4321», где 4321 — последние четыре цифры номера карты. В ответ вы получите сообщение с размером лимита.

- С помощью мобильного приложения Сбербанк Онлайн. Приложение показывает лимит в режиме реального времени

- В личном кабинете Сбербанк Онлайн на сайте банка. В личном кабинете вы можете узнать не только кредитный лимит, но и узнать дату окончания льготного периода, дату и сумму платежа.

- Запрос баланса в банкомате. Вставьте карту в банкомат и следуйте инструкциям на экране.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Если по истечении льготного периода клиент не может выплатить полную сумму долга, он обязан произвести минимальный платеж.

Сумма и дата минимального платежа сообщаются клиенту по телефону, подключенному к карте.

По истечении 50 дней начнут начисляться проценты на потраченную сумму и будут накапливаться до тех пор, пока не будет возвращена полная сумма, потраченная с карты. Ставка кредитного лимита зависит от состояния пластикового изделия.

Если клиент не внес минимальную сумму платежа, банк взимает пени и штрафы в зависимости от ставок по карте, проценты за использование суммы, а с клиента будет взиматься плата за просроченную задолженность в офисе кредитной истории.

При оформлении карты Signature – сколько составит кредитный лимит

Максимальный размер кредитного лимита — 3 000 000 рублей.

При выпуске кредитной карты Aeroflot Signature лимит кредита устанавливается банком после рассмотрения заявки.

Сумма может быть известна заранее, если банк ранее одобрил карту для клиента на основании операций по его счету.

Можно ли оформить кредитку с отсрочкой оплаты процентов не гражданину Российской Федерации

Оформить кредитную карту может только гражданин РФ в возрасте от 21 до 65 лет, требуется регистрация.

Можно ли оформить карту с кредитным лимитом, размер которого составляет более 100 тысяч рублей без справки 2-НДФЛ

Возможно, если в вашем личном кабинете есть заранее утвержденная сумма. В остальных случаях требуется сертификат.

Чтобы избежать отказа, банк должен заранее подготовить и запросить у работодателя справку 2НДФЛ.

Что такое обязательный платёж

Обязательный платеж — это минимальная сумма, которую клиент должен заплатить на кредитную карту в конце льготного периода.

Банк будет начислять проценты на оставшуюся сумму до полного погашения. Какой процент от вашей кредитной карты указан в кредитном договоре.

В этом случае клиент не будет подвергаться пени и штрафам и сохранит положительную кредитную историю.

В каких случаях грейс период может действовать меньше 50 дней

У каждого банка свои правила льготного периода. Сбербанк использует фиксированные даты.

Покупатель, получив пластик, не всегда начинает его использовать в тот же день.

Например, клиент получил карту 7 марта, эта дата является его отчетным днем. В этом случае льготный период завершится 27 апреля.

Если клиент впервые использовал средства своей кредитной карты 25 марта, ему останется 33 дня до окончания льготного периода.

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получите пластиковую карту с бумажным конвертом с вашим персональным PIN-кодом. Он необходим для идентификации при совершении операций через платежные терминалы в розничной сети или банкоматы.

Если вы оформили кредитную карту напрямую в Сбербанке и самостоятельно сгенерировали ПИН-код, бумажного конверта не будет.

Проверьте информацию на лицевой стороне карты. Обратите особое внимание на написание фамилии и имени. На оборотной стороне в соответствующем поле подпишите шариковой ручкой.

Для активации кредитной карты никаких специальных действий не требуется. Это произойдет автоматически на следующий день после получения.

Сбербанк предлагает 3 способа внести деньги для погашения задолженности по кредитной карте:

- Перевод с зарплаты.

- Внесите наличные через банкомат или у сотрудника отделения банка.

- Банковским переводом на основании данных вашей карты.

Для первых двух режимов комиссия не взимается.

Льготные условия кредитования на 50 дней

Кредитная карта имеет определенный период времени, в течение которого вы можете использовать заемные деньги без процентов. Для классических карт Visa и MasterCard это 50 дней.

Как правильно использовать льготный период? Полная сумма должна быть оплачена в срок, указанный в выписке. Только в этом случае банк не будет взимать проценты. Если вы вносите вклад в погашение долга лишь частично, платите рассчитанный за вас процент.

Расчет льготного периода лучше всего представить в наглядном виде:

Льготный период распространяется не на все транзакции. Например, этого не будет в следующих случаях:

- выдача наличных,

- операции казино,

- безналичные переводы.

По этому типу транзакции проценты начисляются сразу.

Схема использования ссудного фонда:

- Оплачивайте покупки товаров и услуг кредитной картой или снимайте наличные. Лимит уменьшается на потраченную сумму.

- Вы оплачиваете сумму для погашения долга полностью или частично (но не меньше минимального платежа). Доступный денежный лимит увеличивается, и вы можете использовать его повторно.

На сайте Сбербанка есть удобный калькулятор, наглядно показывающий принцип работы карты с льготным периодом. Вы можете начать все свои покупки и посмотреть, сколько вы сэкономите на выплате процентов. Подробнее о калькуляторе мы рассказали в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Вы полностью или частично оплатите всю сумму долга, решать вам. Вы должны очень хорошо запомнить одну вещь: сумма не должна быть меньше требуемого минимального платежа. Да, вы будете платить проценты, потому что вы не выплатили весь долг, но:

- к вам не будут применены банковские санкции;

- держите свою кредитную историю в чистоте;

- полностью продлить кредитную линию, одобренную для вас Сбербанком.

Таким образом, минимальная сумма платежа составляет:

- 5% долга, но не менее 150 руб.

- Сумма превысила кредитный лимит.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссионные, фиксированная ставка.

Если по каким-то причинам вы пропустили обязательный платеж, он будет засчитан в следующий период, а также пени за его просрочку.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента индивидуально рассчитывает лимит средств, который он может использовать. Эта сумма обновляется каждый раз при полном или частичном погашении долга. В этом главное преимущество и отличие кредитной карты от потребительского кредита.

На основе анализа вашего профиля и собственных источников информации банк самостоятельно определяет границу, за которую нельзя переходить. Максимальная сумма для классических карт Visa и MasterCard — 600 000 рублей. Но часто бывает намного меньше.

Как увеличить кредитный лимит? Это делает только банк на основании совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, банк не принимает во внимание просьбы граждан об увеличении лимита.

Как закрыть кредитную карту

Закрыть кредитную карту просто. Необходимо:

- Подайте в отделение банка, в котором была получена кредитная карта, запрос об отказе от ее дальнейшего использования.

- Погасить существующие долги.

- Верните карту по требованию банка, так как это его собственность.

Закрытие счета происходит через 30 дней после возврата карты.

Как узнать свой лимит по кредитной карте Сбербанка?

Сбербанк разработал несколько способов удаленной проверки доступного лимита карты:

- Через SMS-банк: на номер 900 необходимо отправить сообщение с текстом «BALANCE 7777», где 7777 — последние 4 цифры карты.

- Использование интернет-банкинга в личном кабинете.

- Через мобильное приложение Сбербанк онлайн.

- В банкоматах Сбербанка.

Сбербанк имеет развитую сеть стационарных отделений обслуживания клиентов, поэтому в случае затруднений вы можете напрямую связаться с сотрудниками.

Основные условия

Рассматривая, как работает кредитная карта Сбербанка, можно сразу выделить определенные условия. Некоторые из них будут стандартными для всех банковских программ, а некоторые будут отличаться в зависимости от типа. В Сбербанке действуют следующие условия:

- кредитный лимит зависит от множества различных факторов (активное использование средств, справедливые выплаты, уровень дохода). По программе «Молодежь» можно получить максимум 120 000 рублей, а на продукцию премиум-класса можно оформить до 3 миллионов. Вначале банк обычно не предоставляет максимально допустимую сумму, позже она увеличивается по внутренним критериям;

- этот заем имеет неопределенный срок действия. Для такого продукта, как кредитная карта, условия использования Сбербанка предполагают, что в будущем можно перевыпустить сам пластик, но учетная запись сохраняется;

- стоимость обслуживания кредитной карты Сбербанка напрямую зависит от типа продукта. Он может быть совершенно бесплатным или достигать 4900 рублей за Бонус;

- процентная ставка за использование средств банка варьируется от 21,9% до 33,9%. Это зависит не только от типа продукта. Одна и та же кредитная программа может иметь разные процентные ставки. Это определяется индивидуально для каждого клиента, в зависимости от различных критериев (определяется программой);

- льготный период — 50 дней, стандартный для всех контрактов;

- также проинформируйте клиентов Сбербанка, что количество начисленных бонусов будет зависеть от конкретной выбранной программы. В зависимости от этого меняется не только процент бонусных баллов, но и условия их использования, места, где можно расплачиваться бонусами. Кроме того, клиентов постоянно информируют о различных акциях, которые проводятся и при участии в которых можно получить дополнительные бонусы.

Правила пользования

При выпуске карты пользователю даются правила использования кредитной карты Сбербанка. Их важно соблюдать во избежание ухудшения кредитной истории и штрафов за просрочку:

- ежемесячно необходимо производить не менее минимального платежа, который рассчитывается исходя из максимальной суммы долга;

- оплатить можно любым удобным способом (терминал, банкомат, Сбербанк онлайн, касса банка);

- кредитная карта (счет) бессрочная и поэтому по окончании срока действия меняется только сам пластик, а счет в Сбербанке остается прежним. То есть использовать можно сколько угодно. После пополнения счета средства снова становятся доступными, то есть их снова можно потратить. При этом важно не допускать овердрафта (на счете должна быть достаточная сумма, необходимая для выплаты процентов).

Signature / Black Edition

Отличный вариант для клиентов, которые не могут получить большую сумму денег на выгодных условиях. Особенность — низкий процент и наличие бонусной программы. Подавать документы на пластику можно с 21 года, возрастной ценз на момент полного расчета — 65 лет. Преимущество заключается в том, что ссуда предоставляется пенсионерам, готовым подавать налоговые декларации. Характеристики:

- внушительный лимит — до 3 000 000 рублей;

- срок безналичных операций без процентов — 50 дней;

- ставка — 21,9%;

- обслуживание как первого, так и последующих лет — 2450 руб.;

- бесплатно проинформировать клиента по SMS;

- выгодная бонусная программа, покупка билетов, расчет на АЗС с накоплением баллов.

Претенденты должны предъявить паспорт только в банк.

Погашение долга производится ежемесячно: вы платите 5% от использованного «тела» кредита и начисленные банком проценты. При нарушении обязательства грозит штраф в размере 36% годовых.

Снятие наличных в аппаратах самообслуживания Сбербанка, дочерних банков с комиссией 3% (но не менее 390 руб.). В банкоматах и сторонних отделениях — 4% (не менее 390 руб.). Лимит снятия наличных — 500 000 в день.

Памятка пользователя кредитной карты Сбербанка

Итак, мы уже разобрались, как правильно пользоваться кредитной картой Сбербанка на базе Visa или Mastercard (в плане использования разницы между этими платежными системами нет). Теперь разберем, как начать пользоваться картой, какие могут возникнуть проблемы и т.д.

Как активировать кредитку?

Есть много способов, но самый простой — сделать запрос на любую транзакцию в банкомате. Банк считает вашу карту активированной сразу после обработки вашего запроса. Чтобы избежать каких-либо проблем, мы рекомендуем вам просто узнать баланс своей карты через банкомат. Операция бесплатная, поэтому неприятных сюрпризов не будет.

Можно ли снимать наличные и стоит ли?

Вы можете снимать наличные. И неважно, чьи это собственные или заемные средства: оба сделаны за одну и ту же комиссию. При обналичивании через отделения Сбербанка и банкоматы взимается 3% от суммы, но не менее 390 руб. Также льготный период не распространяется на сумму вывода. Деньги снимаются в банкомате так же, как и с дебетовых карт — по запросу «Получить наличные».

Из-за высокой платы за обслуживание мы рекомендуем вам избегать обналичивания или перевода денег с вашей кредитной карты на другие дебетовые карты. Если вам все-таки нужно вывести деньги, советуем «схитрить», чтобы уменьшить размер комиссии: деньги можно бесплатно вывести на электронный кошелек и оттуда перевести на дебетовую карту.

Как производится пополнение карты?

Вариантов много — даже можно пополнить на почте. Но самые удобные и простые способы — это классика — банкоматы и отделения Сбербанка, мобильный банк и Сбербанк Онлайн. К тому же заправка во всех указанных местах, за исключением отделений Сбербанка, осуществляется без комиссии. Время на аккредитацию тоже на высоком уровне (5-15 минут).

Как проверить баланс карточки?

Есть несколько способов:

- Вы можете отправить SMS на номер 900 с текстом BALANCE 4222, где 4222 — это последние 4 цифры вашей кредитной карты;

- На ресурсе «Сбербанк Онлайн» (либо в мобильном приложении, либо на сайте банка);

- Запрос баланса в банкомате.

Вы увидите баланс своей кредитной карты и доступный вам кредитный лимит.

Условия предоставления льготной кредитки

Требования к будущему владельцу:

- Возраст от 21 до 65 лет.

- Постоянная или временная регистрация.

- Положительная кредитная история.

- Стаж работы на текущем рабочем месте не менее 6 месяцев.

Необходимый перечень документов для получения

Для регистрации нужен только паспорт. Дополнительно сотрудник отдела может запросить справку 2НДФЛ с рабочего места и копию трудовой книжки.

Вместо сертификата 2НДФЛ можно предоставить справку по форме банка или справку по форме работодателя (если по каким-то причинам компания не выдает справку по форме 2НДФЛ).

Порядок оформления пластика с грейс периодом

Возможна регистрация:

- Через личный кабинет в Сбербанк Онлайн. (Ознакомьтесь с предложением в личном кабинете. Если есть, заявку можно оформить онлайн, не обращаясь в банк).

- На сайте банка в разделе «Кредитные карты».

- В отделении банка.

После рассмотрения заявки банк сообщит решение и дату получения.

Правила пользования кредитной картой Сбербанка

Итак, уже исходя из основных принципов работы этого инструмента становится более-менее понятно, как правильно пользоваться кредитной картой Сбербанка. Однако не лишним будет записать общие правила использования в отдельный список, чтобы всегда получать и сохранять преимущества кредитной карты.

- Попробуйте оплачивать покупки напрямую картой (например, безналичным способом). Дело в том, что за снятие наличных с карты взимается комиссия. Это довольно много — 3% от суммы, но не менее 390 рублей. Поэтому выгоднее делать это только по безналичному расчету;

- Брать кредит сразу после отчетной даты. Так вы увеличите льготный период до максимума. Кроме того, у вас будет время подготовиться к следующему обязательному платежу;

- Следите за статусом своей учетной записи. Не откладывайте, ведь банк накладывает очень неприятные штрафы (дополнительно 36% годовых);

- Постарайтесь полностью погасить долг до окончания льготного периода. Таким образом, ваша кредитная карта даст вам рассрочку, а не дорогую ссуду.

Преимущества и недостатки льготного пластика на 50 дней от Сбербанка

Плюсы

- Международные карты, которые позволяют использовать их не только на территории РФ, но и за рубежом.

- Можно запросить кредитную карту с бесплатным обслуживанием.

- Бонусная программа «Спасибо» действует на все карты, в том числе и на бонусные. (О том, как подключить эту карту, мы писали в этой статье: «Спасибо за бонус от Сбербанка, как подключить».

- Беспроцентный период 50 дней.

Минусы

- За снятие наличных банк берет комиссию не менее 3% от суммы, льготный период на снятие не распространяется.

- Лимит по большинству карт ниже, чем у банков-конкурентов.

- Обязательный платеж должен быть произведен не ранее даты SMS-уведомления, если платеж произведен заранее, он будет списан с основного платежа, и сумму необходимо будет оплатить повторно в день платежа.

- Стоимость услуги при отсутствии предложения от банка выше, чем у банков-конкурентов.

Особенности начисления процентных ставок

Ставка отражает сумму годовых выплат сверх выданной суммы. Рассчитывается согласно договору и ставке. Чем больше денег Сбербанк предоставил заемщику, тем ниже будут проценты.

Минимальный размер кредита в рублях — 18% (конкретные предложения), максимальный — 34%. Годовой профицит определяется в каждом конкретном случае с учетом ИК, текущего уровня платежеспособности и любой кредиторской задолженности перед государственными органами. Актуальные для вас процентные ставки вы можете узнать у сотрудников Сбербанка до подписания договора.

«Подари жизнь Classic»

Карта подходит для людей, которые готовы участвовать в благотворительной программе и получать отличные бонусы. Основные требования к заемщику: 21 год и наличие паспорта РФ. Для увеличения лимита можно предъявить 2-НДФЛ или доказать, что на фирме есть постоянная работа последние 6 месяцев. Максимальный возраст на момент погашения долга — 65 лет. Пластик доступен пенсионерам. Основные особенности:

- годовая ставка — 23,9-25,9%;

- 900 руб. Услуга. (если карта предварительно одобрена, выпуск и обслуживание бесплатные);

- кредитный лимит — 600000 руб.;

- «Пластик» с фишкой;

- на сбережения не начисляются проценты;

- отчисления в фонд «Подари жизнь» — 0,3% от суммы покупки и 50% от стоимости первого года обслуживания.

Кредитные карты «Сетелем Банк» — виды и условия оформления

Вы должны погасить долг, заплатив 5% от всей использованной суммы и проценты, которые будут взиматься за транзакции и снятие средств. Получение средств через банкомат тарифицируется по фиксированной ставке 3% при минимальной ставке 390 руб. В других банках — 4%.

Покупателям доступен пластик «Подари жизнь Золото». Отличие от классической карты — обслуживание в 3500 рублей в год и статус золотой кредитной карты.

Кредитные карты Сбербанка в 2020 году — одно из лучших предложений на внутреннем рынке. Деньги выдаются под низкие проценты, а льготный период позволяет переплатить вообще, при условии, что весь долг будет погашен вовремя. Функциональность: высокие лимиты и минимальный пакет документов.

«Аэрофлот Classic»

Изделие идеально подходит для людей, которые часто летают. На потраченные деньги банк готов накапливать мили, их можно обменять на билеты более высокого класса, а также воспользоваться бесплатным рейсом авиакомпании «Аэрофлот»:

- за первую операцию с картой — бонус 500 миль.

- израсходовано 60 рублей или эквивалент 1 евро или доллара — 1 ед.

Подавать заявление на получение карты можно с 21 года, при этом возраст на момент выплаты долга не может превышать 65 лет. Подтверждать доход не нужно — достаточно показать паспорт РФ.

Характеристики:

- максимальный лимит — 600 000 руб.;

- Срок использования денежных средств без начисления процентов — 50 дней;

- ставка — 23,9-25,9%;

- годовое обслуживание — 900 руб.;

- погашение — ежемесячно на сумму начисленных процентов и 5% («тело» кредита).

В случае несвоевременной оплаты заказчик подлежит штрафу в размере 36% годовых. Вывод денег — 3%, сторонняя линия возьмет 4%, но в любом случае будет списано не менее 390 руб. Также возможно оформление пластика Аэрофлот Голд практически на тех же условиях, но с годовой комиссией от 3500 руб. Правда, при первой операции будет начислено 1000 миль, причем за каждые потраченные 60 рублей. — 1,5 шт.

также доступна премиальная кредитная карта Aeroflot Signature. Помимо привилегий премиум-уровня, у держателя будет повышенный лимит (до 3 000 000 рублей), сниженная ставка 21,9% и накопление 2 мили за каждые 60 рублей. Приветственный бонус 1000, соберите 3-4% при минимуме 390 рублей в зависимости от банкомата. Стоимость карты 12000 рублей в год, но «пластик» выдается не каждому, только по личному предложению.

Кредитная карта Сбербанка – на что обращать внимание

Перед тем, как подать онлайн-заявку на получение кредитной карты в Сбербанке, внимательно изучите следующие параметры:

- беспроцентный период (льготный период) — 50 дней;

- процентная ставка — от 17,9% годовых;

- размер кредитного лимита — для карт Сбербанка до 600 000 рублей;

- категории кэшбэка и других начисленных бонусов.

Заказать и получить кредитную карту Сбербанка с льготным периодом может любой совершеннолетний гражданин РФ со стабильным доходом.

Преимущества и недостатки

Кредитная карта Сбербанка — отличное решение, если вам нужно найти лучшие условия кредитования. Заказчику доступен договор, который не предусматривает уплаты процентов. Предлагается бесплатная услуга, а актуальную информацию легко получить несколькими способами. При необходимости кредитная карта привязывается к электронным кошелькам. Заемщику не запрещено обналичивать денежные средства как в России, так и в другом государстве.

Важно: Сбербанк рассматривает заявки, полученные через Интернет, что существенно экономит время клиента.

Если заемщик желает получить деньги, необходимо заплатить комиссию. Карта Сбербанка с кредитным лимитом недоступна для людей, не готовых хвастаться хорошей кредитной историей. Клиент должен подтвердить факт официального трудоустройства (если это не касается студентов). Для кредитной карты с лимитом не менее ста тысяч требуется документ о стабильном доходе.

В чем выгода предложения Сбербанка

Необязательно регулярно связываться со Сбербанком и оформлять заявки на поставку нового пластика. Карта действительна 3 года с момента выдачи, затем автоматически перевыпускается. Общие требования к заемщику справедливы, ответ на вопрос с приложенными документами приходит в течение нескольких дней. Филиалов Сбербанка представлено огромное количество — трудности с быстрым решением проблем исключены.

Карта предусматривает участие в бонусных программах при желании. Большая сеть партнеров предлагает возможности для регулярных сборов (не более десяти процентов от покупки). Услуги по техническому обслуживанию и управлению бесплатными. Сбербанк занимает сильную позицию на рынке финансовых услуг, что защищает клиентов от внезапной ликвидации кредитора.

Как использовать кредитную карту Сбербанка

Изначально карта выдается неактивной. При регистрации сотрудник банка предложит сразу активировать продукт. Вы можете принять или выполнить процедуру позже. Самостоятельная активация осуществляется в банкомате Сбербанка (просто вставьте карту, введите ПИН-код и запросите баланс, больше ничего не нужно) или по телефону горячей линии 900. Кроме того, автоматическая активация запланирована на следующий день после выдачи.

Доступные операции:

- оплата покупок в любом магазине и у поставщика услуг, имеющего терминал для приема карточных платежей на своей территории;

- оплата любых покупок в Интернете, также можно оплачивать различные онлайн-сервисы;

- совершать переводы на дебетовые карты Сбербанка. Невозможно отправить на карту стороннего банка;

- снимать наличные в банкоматах Сбербанка и любого другого банка.

Если изучить, как правильно пользоваться кредитной картой Сбербанка, становится понятно, что она в первую очередь предназначена для проведения безналичных операций, то есть для оплаты в магазинах и в Интернете.

Дело в том, что банки всегда устанавливают высокие комиссии за переводы с кредитной карты на счета третьих лиц и за снятие с нее наличных. Сбербанк не стал исключением. За проведение данных операций взимается комиссия в размере 3% от суммы плюс 390 рублей. При снятии денег в стороннем банкомате — 4%, минимум 390 руб.

Если вы ищете наличные, рассмотрите потребительские кредиты Сбербанка. Проводить такие операции с помощью кредитной карты невыгодно.

Обязательный ежемесячный платеж

Если заемщик не может вернуть все средства в течение льготного периода, он все равно обязан частично погашать кредитную карту каждый месяц. Для этого Сбербанк устанавливает минимальный платеж и сроки его выплаты.

Минимальный ежемесячный платеж представляет собой комбинацию следующего:

- 5% от общей суммы к оплате.

- Интерес к использованию кредитных средств.

- Оплата различных услуг (вывод средств, переводы и т.д.).

- Поздний пенальти.

Пример: с карты были списаны средства в размере 5000 рублей. Никаких процентов и штрафов не начислялось. Это означает, что минимальный платеж составит 5% от 5000 рублей + 390 рублей за снятие наличных, итого 640 рублей.

Если предположить, что с карты также начислены проценты по ставке 27,9% годовых, к общей сумме, рассчитанной по формуле 5000 * (0,279 / 12), прибавим 166 руб).

В большинстве случаев рассчитываемый Сбербанком минимальный платеж предусматривает выплату процентов, а не основной суммы кредита. Когда клиент решает заплатить полностью, сумма уже уплаченных процентов может быть колоссальной. Если у вас нет времени внести все свои деньги в течение льготного периода, попробуйте погашать кредитную карту крупными суммами и производить платежи как можно чаще.

- https://sbotvet.com/karty/pravila-polzovanija/

- https://iklife.ru/finansy/karty/kreditnaya-karta-sberbanka-kak-oformit-i-polzovatsya.html

- https://brobank.ru/kak-polzovatsya-kreditnoj-kartoj-sberbanka/

- https://1000bankov.ru/karty/sberbank/

- https://sberbank-sbrf.ru/kak-polzovatsya-kk-sberbanka/

- https://nakopi-deneg.ru/credit-cards/kreditnaya-sberkarta-sberbanka/

- https://GreenZaimy.com/karty/polzovanie-kreditki-sberbank

- https://KartyBanka.ru/banki/bankovskaya-karta-sberbanka/kreditnaya-karta-sberbank-na-50-dney-bez-procentov-usloviya-otzyvy

- https://sberbank-premier.ru/kreditnye-karty-sberbanka-kak-oformit-usloviya-ispolzovaniya/

- https://credits.ru/firms/article/sberbank/kreditnye-karty-sberbank/

- https://vKreditBe.ru/chto-takoe-kreditnaya-karta-sberbanka-i-kak-eyu-polzovatsya/

- https://kreditolog.com/bankovskie-karty/kreditnye/kreditka-sberbanka