- Условия и ставки

- Требования и документы

- Как получить кредитную карту Сбербанка?

- Условия снятия наличных

- Как правильно пользоваться кредитной картой Сбербанка

- Как активировать

- Как узнать задолженность

- Как пополнить кредитку

- Как перевести деньги

- Как увеличить или уменьшить кредитный лимит

- Как разблокировать карту, если были просрочки

- Что делать, если кредитную карту Сбербанка украли

- Премиальная кредитная карта Сбербанка

- Расходы при пользовании

- Льготный период кредитной карты

- Комиссия за снятие наличных с кредитной карты Сбербанка

- Какой минимальный платеж по кредитной карте устанавливает Сбербанк?

- Бонусная программа

- Как отказаться от увеличения кредитного лимита по карте?

- Выдача наличных и переводы

- Как получить кредитную карту Сбербанка без справок и поручителей: порядок и условия оформления кредитки

- Кто может получить кредитную карту Сбербанка

- Документы для получения

- Как оформить кредитную карту Сбербанка

- Как заблокировать, перевыпустить или закрыть карту?

- Больше покупок — больше бонусов

- Тарифы, проценты и кредитные лимиты по кредиткам Сбербанка

- Правила определения льготного периода

- В чем выгода предложения Сбербанка

- Другие способы

- «Подари жизнь Classic»

- Signature / Black Edition

- Что такое предодобренное предложение по карте и как узнать, есть ли такое предложение для меня?

- Особенности начисления процентных ставок

- Почему я не вижу свою карту в СберБанк Онлайн?

- Частые вопросы

- Как узнать баланс и получить выписку по операциям

- Что делать, если срок карты заканчивается

- Действия при потере и краже карты

- Можно ли перевести деньги с кредитной карты СберБанка?

- Сколько кредитных карт СберБанка я могу использовать?

- Варианты погашения задолженности

- Платежи в рамках действия льготного периода

- Преимущества и недостатки

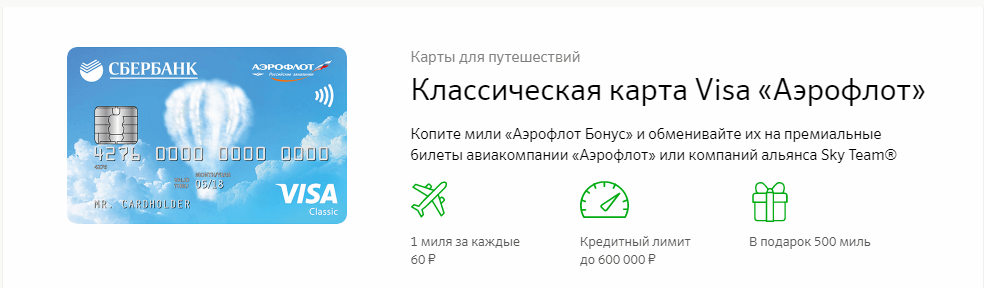

- Классическая карта Аэрофлот Сбербанк

- Как начисляются проценты по кредитной карте Сбербанка?

Условия и ставки

Выбирая для себя кредитную карту, нужно учитывать не только максимальный кредитный лимит по карте Сбербанка, но и другие условия.

Самые удобные карты:

- Премиальная кредитная карта MasterCard. Лимит до 3 миллионов рублей, годовое обслуживание — 4900 рублей. Вы можете снимать наличные без комиссии.

- Золотая кредитная карта. Лимит до 600 000 рублей, беспроцентный период 50 дней. Услуга бесплатная.

- Классическая кредитная карта. Заказать кредитную карту Сбербанка можно в мобильном приложении. Он имеет лимит до 600000 рублей и обсуждается индивидуально для каждого клиента. Беспроцентный период такой же: 50 дней.

- Цифровая кредитная карта. Согласно отзывам клиентов, его могут оформить только те клиенты, у которых уже было предварительно одобренное банковское решение. Лимит также 600 000 рублей, а беспроцентный период — 50 дней. Вы можете зарегистрироваться бесплатно за пару минут.

Требования и документы

Чтобы подать заявку на получение одной из кредитных карт, клиент должен быть:

- гражданин РФ с пропиской в любом регионе;

- быть в возрасте от 21 до 65 лет;

- иметь общий стаж работы не менее 1 года и 3 месяца на последней работе.

Если человек получает зарплату на банковскую карту, ему больше ничего предоставлять не нужно. В противном случае, для высокого лимита, они часто требуют подтверждение платежеспособности, чтобы предоставить справку о доходах или налоговую декларацию.

Как получить кредитную карту Сбербанка?

Чтобы получить банковскую кредитную карту, вы можете подать заявку на нашем сайте:

- выбрать подходящую программу;

- нажмите «оформить карту»;

- заполните все поля анкеты и нажмите «отправить»;

- дождитесь решения и звонка менеджера;

- получить кредитную карту.

Вы также можете пойти в отделение банка и получить кредитную карту на месте.

Условия снятия наличных

Большинство кредитных карт позволяют снимать наличные в пределах лимита без дополнительных затрат. Но следует учитывать, что по условиям договора в этом случае период отсрочки платежа часто прерывается, и по долгу начисляются проценты.

Как правильно пользоваться кредитной картой Сбербанка

Если по заявке принято положительное решение, карта отправляется в производство. Обычно от заказа до доставки в отделение проходит от 3 до 5 дней, но в некоторых случаях срок может увеличиваться до 7-9 дней.

После того, как карта поступит в офис, вам нужно будет пойти туда с паспортом и забрать его. Далее важно соблюдать правила использования кредитной карты, иначе вместо преимуществ владения ею вы можете столкнуться с проблемами.

Как активировать

После выдачи менеджер филиала предложит клиенту активировать: вставить карту в терминал и сгенерировать по ней пин-код. Этого нормального действия достаточно для активации.

Но чтобы использовать бесконтактную оплату, вы также должны совершить любую покупку и подтвердить ее пин-кодом. После этого все функции кредитной карты будут доступны в полном объеме: онлайн-оплата через Интернет, снятие наличных и прочее.

Важно! При генерации ПИН-кода не используйте простые комбинации: последовательные цифры, год рождения и т.д. Это небезопасно и увеличивает риск мошенничества со средствами на счете.

Как узнать задолженность

Перед погашением долга нужно узнать его точную сумму: если вы заплатите меньше, будет начислен штраф. Чтобы не считать себя, можно воспользоваться одним из доступных способов:

- позвонить по бесплатному номеру;

- оформить паспорт для отделения;

- получить выписку в личном кабинете;

- отправив SMS со словом «Долг» на номер 900.

Если вы воспользуетесь вторым вариантом, ответом будет сумма долга. В этом случае в сообщении будет указана как общая сумма использованных средств, так и сумма, которая должна быть возвращена для реализации льготного периода.

Как пополнить кредитку

Есть много способов внести деньги на свой счет. Вот список самых популярных из них:

- платежный терминал aTM или Сбербанк;

- кассир в банке;

- платежные терминалы для сторонних сервисов;

- электронные деньги;

- перевод из другого банка.

При пополнении карты в банкомате Сбербанка деньги моментально зачисляются на счет и могут проходить через кассу до 3-х дней.

При использовании сторонних сервисов необходимо внести средства как минимум за 5 рабочих дней до даты платежа.

При пополнении через другой банк вам потребуются все реквизиты: номер счета, БИК и корреспондентский банковский счет, ФИО получателя и ФИО отделения. Комиссия может запросить операцию. Его точный размер необходимо уточнить перед переводом в банк-отправитель.

Как перевести деньги

Официальная позиция Сбербанка такова: кредитная карта предназначена только для оплаты и снятия наличных, любые переводы на нее запрещены.

Это означает, что, например, вы можете пополнить карту из другого банка или кошелька qiwi только одним способом: снять средства в банкомате или в кассе и внести наличными. Других способов снять деньги со счета нет.

Как увеличить или уменьшить кредитный лимит

Активным и добросовестным пользователям кредитных карт Сбербанк часто предлагает повышение лимита. Но сам клиент может инициировать изменение условий по своей карте.

Для уменьшения или увеличения лимита необходимо обратиться в отделение банка. Сотрудник зарегистрирует обращение и отправит в специализированный отдел. Когда решение будет принято, менеджер свяжется с клиентом и сообщит об этом. Если запрос будет принят, держателю кредитной карты придется вернуться в офис, чтобы подписать соответствующую документацию.

Как разблокировать карту, если были просрочки

В случае авансового или неполного платежа банк имеет право заблокировать дебетовые операции по счету.

Для снятия блокировки в большинстве случаев достаточно погасить просроченную задолженность. Если после этого операции по счету по-прежнему недоступны, вам следует обратиться в отделение банка или на горячую линию и уточнить причины этого.

По отзывам пользователей, в некоторых случаях банк в одностороннем порядке прекращает сотрудничество, поэтому даже после погашения долга блок не снимается.

Вам также будет интересно: Судебные приставы могут заблокировать кредитную карту

Что делать, если кредитную карту Сбербанка украли

Если ваша кредитная карта утеряна или украдена, вам следует как можно скорее связаться с горячей линией и заблокировать свою учетную запись. Это предотвратит несанкционированное списание средств с вашей кредитной карты.

Если вы все равно не можете найти карту, вам необходимо связаться с отделом и перевыпустить ее. Для держателей классических кредитных карт он будет стоить 150 рублей, для держателей карт Gold и Platinum услуга предоставляется бесплатно.

Премиальная кредитная карта Сбербанка

Среди кредитных карт Сбербанка есть инструменты пластиковых платежей премиум-уровня, они дают своим пользователям целый список преимуществ:

- 0% за использование средств в льготный период;

- увеличение накопления бонусов по программе «Спасибо»;

- если карта была предварительно одобрена, годовая процентная ставка составит 21,9%;

- для кумулятивных предложений процентная ставка составляет 25,9% годовых%.

Годовое обслуживание такой карты обойдется в 4900 рублей. Дополнительные преимущества использования этого банковского продукта:

- скидки до 12% при бронировании через сайт Agoda;

- скидки до 35% на аренду автомобилей через сайт Avis;

- бесплатный доступ в интернет за пределами страны для абонентов Билайн и МТС (до 14 дней).

Лимит по такой карте может составлять до 3 миллионов рублей.

Расходы при пользовании

Сбербанк установил собственные условия использования, чтобы получать стабильный доход от клиентов. Ежегодно взимается комиссия за удержание карты (не для всех тарифов). При выводе взимается комиссия. Лучше получать средства через банкоматы Сбербанка или сотрудников организации — так достигается минимальная переплата (3 %).

Возможность погашения долга в течение льготного периода недоступна для людей, приобретающих активы за наличные. Сбербанк наказывает недобросовестных заемщиков — штрафы за просрочку платежа превышают треть выданной суммы.

Льготный период кредитной карты

Имейте в виду, что почти все кредитные карты имеют льготный период. При возврате заемных средств проценты не взимаются. Однако мало кто обращает внимание на утверждение «Бесплатное использование кредита до 50 дней». Это «до» более чем одного человека, начисляющего проценты.

Дело в том, что дневной счет нужно вести не со дня покупки, а со дня остатка по выписке по вашей карте. Подробнее о льготном периоде для кредитной карты Сбербанка вы можете узнать в статье.

Например: Выписка по вашей кредитной карте публикуется 10 числа каждого месяца. Поэтому совершив покупку картой 11 числа, можно спокойно платить деньги, частично или полностью, почти два месяца. Однако, потратив средства карты 8-го числа, вы сами уменьшите льготный период до 20 дней.

Если вам по-прежнему нужны наличные, попробуйте снять их, чтобы трата денег на кредитную карту считалась покупкой. Это вполне возможно; мы расскажем, как именно, чуть позже. Более того, в таких методах нет ничего сложного или незаконного.

Внимание! Льготный период кредитной карты распространяется только на покупки, оплаченные банковским переводом! По операциям с снятием наличных вы сразу остаетесь без льготного периода и вынуждены платить комиссию за снятие наличных в размере 3% от суммы снятия, но не менее 390 рублей (при снятии в банкомате Сбербанка). Поэтому советуем не снимать наличные в банкомате с кредитной карты без надобности.

Комиссия за снятие наличных с кредитной карты Сбербанка

Интерес при снятии наличных может быть разным, ведь все зависит от типа и статуса карты. Комиссия снимается со счета при снятии наличных в кассе банка или банкомате. Проценты за вывод средств взимаются автоматически.

- В случае снятия кредита в банкомате выплачивается комиссия в размере 3% от суммы;

- Работа с банкоматами других банков предполагает большее количество комиссионных сборов, в частности, речь идет о 4%.

Сбербанк берет за снятие не менее 390 рублей с учетом одной операции. То есть даже при обналичивании небольшой суммы (100-200 рублей) комиссия будет значительной и составит 390 рублей. После сбора средств сразу же начинают начисляться проценты за их использование. В этом случае нет льготного периода.

Если вы планируете дешевую покупку, лучше воздержаться от снятия денег в банкомате или кассовом аппарате и произвести безналичный расчет. А все потому, что при выводе средств сразу начинают начисляться проценты.

Важно! Вы получите подробную информацию о размере комиссии за снятие средств при подаче заявки на получение кредитной карты. Все штрафы полезно знать заранее, чтобы обезопасить себя от лишних трат и недоразумений.

Какой минимальный платеж по кредитной карте устанавливает Сбербанк?

Какую бы кредитную карту Сбербанка вы ни выбрали, требования к минимальному ежемесячному платежу всегда будут одинаковыми. Неважно, классическая это, золотая или особо привилегированная карта.

Ежемесячный платеж по кредитной карте Сбербанка должен составлять не менее 5% от основной суммы плюс все начисленные проценты за указанный выше отчетный период. В этом случае сумма платежа составляет не менее 150 руб.

Необходимость произвести оплату возникает при наличии минуса на счете. То есть, даже если минус составляет всего 50 рублей, заемщику все равно необходимо внести минимум минимальную сумму в 150 рублей. Излишек откладывается в плюс, его можно смело тратить.

Даже если минус составляет всего 50 рублей, заемщику все равно необходимо внести минимум минимальную сумму в 150 рублей

Даже если вы не воспользуетесь картой, рано или поздно отрицательный знак все равно возникнет. Если кредитная карта оформлена на стандартных условиях, Сбербанк раз в год снимает ежемесячную плату за услугу. С активированной картой такая ситуация неизбежна — о ее существовании можно забыть, но если она официально не закрыта, комиссия будет списана автоматически и нужно будет производить регулярный платеж.

Бонусная программа

Здесь нет ничего нового, подключена бонусная программа «Спасибо Сбербанку». Основная сумма кэшбэка — 0,5% в баллах, а для этого требуется оборот по карте 5000 рублей (покупок в месяц). Есть, конечно, «партнеры», у которых кэшбэк больше. Вы можете связать программу:

- в Сбербанк Онлайн,

- в банкомате Сбербанка («Информация и услуги» → «Бонусная программа»),

- или SMS-команду на номер 900 с текстом «Спасибо, ХХХХ», где ХХХХ — последние 4 цифры номера вашей карты.

Точное количество бонусов зависит от вашего уровня в программе, условий вашей карты и каждой конкретной покупки.

При выпуске новой карты начальным уровнем является «Большое спасибо», она действует до конца текущего сезона: осень / зима / весна / лето. Чтобы сохранить его на следующий сезон или перейти на следующий уровень, вы должны выполнить определенные условия

| Привилегия | Спасибо | Огромное спасибо | Огромное спасибо | Больше чем спасибо |

| Бонус от партнеров | до 30% | до 30% | до 30% | до 30% |

| Бонус от Сбербанка | 0 | 0,5% | 0,5% | 0,5% |

| категории с повышенными бонусами | 0 | 0 | 2 | 4 |

| обмен бонусов на рубли | нет | нет | нет | да |

| Требования / задания | ||||

| Сумма покупок в месяц | нет | 5000 | 5000 | 5000 |

| взаимосвязь между покупками и снятием наличных | нет | 75% | 80% | 90% |

| оплата через Сбербанк Онлайн | нет | нет | да | да |

| Открыть и заполнить депозит | нет | нет | нет | да |

Как отказаться от увеличения кредитного лимита по карте?

Если банк решит увеличить кредитный лимит по кредитной карте, он отправит вам SMS с предложением. Если вы не согласны, отправьте SMS с текстом «LIMIT NO» на номер 900. Отсутствие ответа будет рассматриваться как согласие.

Выдача наличных и переводы

| Комиссия за выдачу наличных в Сбербанке и дочерних банках | 3% от суммы выдачи, но не менее 390 ₽ |

| Комиссия за снятие наличных в других банках | 4% от суммы выдачи, но не менее 390 ₽ |

| Комиссия за перевод средств на дебетовую карту Сбербанка | 3% от суммы выдачи, но не менее 390 ₽ |

| Лимит на переводы и снятие наличных в день | 150 000 |

Как получить кредитную карту Сбербанка без справок и поручителей: порядок и условия оформления кредитки

Финансовое учреждение довольно лояльно в своих требованиях к потенциальным держателям кредитных карт. При этом в зависимости от категории карты условия получения будут разными.

Кто может получить кредитную карту Сбербанка

Подать заявку на получение кредитной карты может гражданин России в возрасте от 21 года на момент регистрации и до 65 лет на момент закрытия счета. В этом случае необходимо иметь общий стаж работы за последние 5 лет не менее 1 года, из которых 6 месяцев — на текущем месте работы.

Постоянная регистрация не требуется, достаточно временной.

Документы для получения

Без сертификатов и поручителей можно оформить документы на MasterCard Standard или Visa Classic, MasterCard Gold или Visa Gold: для их получения достаточно паспорта.

Но взять карту категории Премиум без справки о доходах не получится. Заказчику необходимо будет предоставить справку по форме 2-НДФЛ.

Как оформить кредитную карту Сбербанка

Заказать кредитную карту можно двумя способами: через личный кабинет или лично в кассе банка.

При заполнении заявки через офис финучреждения достаточно обратиться в удобное подразделение с паспортом и сертификатом 2-НДФЛ (при желании получить премиальный тариф). Сотрудник банка за 15 минут заполнит анкету по заявлению и отправит ее на рассмотрение. Предварительное решение будет известно в течение часа.

Для удаленной регистрации необходимо быть активным клиентом банка: необходимо авторизоваться в личном кабинете. При подаче анкеты таким способом после авторизации вам необходимо войти в раздел «Обработка кредитной карты» и заполнить все обязательные поля:

- желаемый кредитный лимит;

- вид бумаги;

- платежная система;

- электронная почта и удобное время для звонка.

Заявка будет рассмотрена в течение часа. После этого сотрудник банка свяжется с клиентом и посоветует дальнейшие действия.

Как заблокировать, перевыпустить или закрыть карту?

Блокировать. Выберите карту в Сбербанк Онлайн → «Настройки» → «Заблокировать». Также можно заблокировать карту, позвонив в банк по номеру 900.

Переиздайте заранее. Зайдите в «Настройки» карты в Сбербанк Онлайн и нажмите «Перевыпустить».

Если срок действия карты истекает, ничего делать не нужно: банк выдаст новую и уведомит вас по SMS. Для активации карты заберите ее в отделении банка, адрес будет указан в SMS.

Закрывать. Выплати свой долг. Узнать сумму к погашению можно в приложении Сбербанк Онлайн. Из-за этого…

После того, как вы зачислили деньги на кредитную карту, идите в любое отделение Сбербанка с паспортом и заполните заявку на закрытие счета. Мы закроем вашу учетную запись через 30 дней после подачи заявки.

Больше покупок — больше бонусов

1 бонус = скидка 1

Получайте бонусы до 30% за покупки у партнеров, при этом расход 5000 ₽ в месяц.

Обменяйте накопленные бонусы на скидки до 99% с партнерами программы.

Тарифы, проценты и кредитные лимиты по кредиткам Сбербанка

Сбербанк выпускает 9 видов кредитных карт. Они имеют схожие условия использования, но различаются бонусными программами, тарифами на услуги и доступными кредитными лимитами. Владелец карты должен периодически отслеживать изменения в нормах использования. Но случаются они довольно редко, например, в 2018 году банк не менял стоимость услуги или параметры предложений по своим картам.

| Карта | Стоимость использования | Максимальный лимит | Ставка по кредиту,% годовых |

| Импульс | 0 п. (не может быть выпущен без специального предложения) | 600 тыс. Руб | 25,9% (23,9% — по спецпредложению) |

| Классический | 0 п. — по спецпредложению и в первый год на стандартных условиях, затем — 750 руб. / год | 300 тыс. Руб. — на основную программу, 600 тыс. Руб. — по предложению банка | |

| Классический Аэрофлот | 900 руб / год | ||

| Классика «Подари жизнь» | 0 паг по предложению Сбербанка, 900 руб / год — в остальных случаях | ||

| Золото | 0 оплата по персональному предложению и в первый год по стандартному, в остальных случаях — 3000 руб. / Год | ||

| Золотой Аэрофлот | 3500 руб. / Год | ||

| «Подари жизнь» золоту | 0 п. — по индивидуальному предложению 3500 руб / год на стандартных условиях | ||

| Премиум | 4900 руб / год | До 3 миллионов рублей по предложению банка, до 600 тысяч рублей по типовому графику | |

| Подпись Аэрофлота | 12000 руб. / Год (без спецпредложения карты не выпускаются) | До 3 млн руб | 21,9% |

Для всех кредитных карт условия использования позволяют бесплатно подключить полный пакет SMS-уведомлений, а также использовать Сбербанк Онлайн и приложение для смартфона. В случае просрочки по всем типам кредитных карт ставка повышается до 36%.

Совет. Актуальную версию тарифов, условий использования и другие документы клиент может получить в любое время на официальном сайте Сбербанка или скачать на нашем портале.

Правила определения льготного периода

Сбербанк ограничил льготный период 50 днями. Он разделен на две части:

- 30 дней — учетный период;

- 20 дней — срок оплаты.

Первое значение — это время, когда покупатель покупает товар с помощью кредитной карты. Второй — время, необходимое для выплаты долга без процентов. На практике это работает так: покупка в первый день отчетного периода оплачивается в течение 50 дней с момента ее совершения; денежный перевод в последний день платежного периода необходимо пополнить в течение 25 дней (пятая часть — учетный период).

Важная информация: Сбербанк предлагает разобраться со всеми нюансами расчета льготного периода благодаря специальной услуге на своем сайте. После указания необходимых дат заказчику будет предоставлена точная информация с комментариями. Чтобы облегчить ее использование, кредитную карту необходимо использовать для покупок в первые дни месяца.

В чем выгода предложения Сбербанка

Необязательно регулярно связываться со Сбербанком и оформлять заявки на поставку нового пластика. Карта действительна 3 года с момента выдачи, затем автоматически перевыпускается. Общие требования к заемщику справедливы, ответ на вопрос с приложенными документами приходит в течение нескольких дней. Филиалов Сбербанка представлено огромное количество — трудности с быстрым решением проблем исключены.

Карта предусматривает участие в бонусных программах при желании. Большая сеть партнеров предлагает возможности для регулярных сборов (не более десяти процентов от покупки). Услуги по техническому обслуживанию и управлению бесплатными. Сбербанк занимает сильную позицию на рынке финансовых услуг, что защищает клиентов от внезапной ликвидации кредитора.

Другие способы

Еще один способ «удешевить» использование кредитной карты для себя — это внимательно изучить все услуги, которые банк включил в ваш договор, и отключить те, которые вам не нужны, но за них все равно придется платить. В список дополнительных платных услуг обычно входит смс-уведомление обо всех движениях по счету, страхование как самого кредита, так и вашей жизни (кстати, довольно крупная сумма!) И многие другие, зачастую ненужные.

Что вы потеряете, отключив все эти службы? Ничего такого. В любом банке сегодня можно отслеживать всю информацию на личной странице в Интернете, поэтому в принципе никаких SMS-уведомлений не требуется. А страховка как таковая вам не пригодится.

Совершая ежемесячный платеж, не следует ориентироваться на сумму, которую банк указывает как минимально необходимую. К сожалению, все устроено таким образом, что с минимальными платежами погасить кредит вообще не получится — можно только проценты по кредиту. Ну или в день выплаты долга переплата будет просто невероятной. Кредит нужно возвращать быстро и в больших объемах, только так можно будет избежать лишних расходов.

«Подари жизнь Classic»

Карта подходит для людей, которые готовы участвовать в благотворительной программе и получать отличные бонусы. Основные требования к заемщику: 21 год и наличие паспорта РФ. Для увеличения лимита можно предъявить 2-НДФЛ или доказать, что на фирме есть постоянная работа последние 6 месяцев. Максимальный возраст на момент погашения долга — 65 лет. Пластик доступен пенсионерам. Основные особенности:

- годовая ставка — 23,9-25,9%;

- 900 руб. Услуга. (если карта предварительно одобрена, выпуск и обслуживание бесплатные);

- кредитный лимит — 600000 руб.;

- «Пластик» с фишкой;

- на сбережения не начисляются проценты;

- отчисления в фонд «Подари жизнь» — 0,3% от суммы покупки и 50% от стоимости первого года обслуживания.

Кредитные карты «Сетелем Банк» — виды и условия оформления

Вы должны погасить долг, заплатив 5% от всей использованной суммы и проценты, которые будут взиматься за транзакции и снятие средств. Получение средств через банкомат тарифицируется по фиксированной ставке 3% при минимальной ставке 390 руб. В других банках — 4%.

Покупателям доступен пластик «Подари жизнь Золото». Отличие от классической карты — обслуживание в 3500 рублей в год и статус золотой кредитной карты.

Кредитные карты Сбербанка в 2020 году — одно из лучших предложений на внутреннем рынке. Деньги выдаются под низкие проценты, а льготный период позволяет переплатить вообще, при условии, что весь долг будет погашен вовремя. Функциональность: высокие лимиты и минимальный пакет документов.

Signature / Black Edition

Отличный вариант для клиентов, которые не могут получить большую сумму денег на выгодных условиях. Особенность — низкий процент и наличие бонусной программы. Подавать документы на пластику можно с 21 года, возрастной ценз на момент полного расчета — 65 лет. Преимущество заключается в том, что ссуда предоставляется пенсионерам, готовым подавать налоговые декларации. Характеристики:

- внушительный лимит — до 3 000 000 рублей;

- срок безналичных операций без процентов — 50 дней;

- ставка — 21,9%;

- обслуживание как первого, так и последующих лет — 2450 руб.;

- бесплатно проинформировать клиента по SMS;

- выгодная бонусная программа, покупка билетов, расчет на АЗС с накоплением баллов.

Претенденты должны предъявить паспорт только в банк.

Погашение долга производится ежемесячно: вы платите 5% от использованного «тела» кредита и начисленные банком проценты. При нарушении обязательства грозит штраф в размере 36% годовых.

Снятие наличных в аппаратах самообслуживания Сбербанка, дочерних банков с комиссией 3% (но не менее 390 руб.). В банкоматах и сторонних отделениях — 4% (не менее 390 руб.). Лимит снятия наличных — 500 000 в день.

Что такое предодобренное предложение по карте и как узнать, есть ли такое предложение для меня?

Предварительно утвержденное предложение — это предложение банка подать заявку на получение кредитной карты с предварительно утвержденным кредитным лимитом. Если вы получили такое предложение, это означает, что банк, скорее всего, одобрит выпуск карты.Чтобы узнать, есть ли для вас предварительно одобренное предложение, подайте заявку на карту в SberBank Online. Если есть предложение, вы сразу увидите утвержденный кредитный лимит и беспроцентные условия. Карта будет доставлена в выбранное вами отделение. Был ли этот ответ Вам полезен? да нет

Особенности начисления процентных ставок

Ставка отражает сумму годовых выплат сверх выданной суммы. Рассчитывается согласно договору и ставке. Чем больше денег Сбербанк предоставил заемщику, тем ниже будут проценты.

Минимальный размер кредита в рублях — 18% (конкретные предложения), максимальный — 34%. Годовой профицит определяется в каждом конкретном случае с учетом ИК, текущего уровня платежеспособности и любой кредиторской задолженности перед государственными органами. Актуальные для вас процентные ставки вы можете узнать у сотрудников Сбербанка до подписания договора.

Почему я не вижу свою карту в СберБанк Онлайн?

Карты в Сбербанк Онлайн могут не отображаться в следующих случаях:

1. Они скрыты настройками видимости, заблокированы или используются редко.

Зайдите в интернет-банк Сбербанк Онлайн. В главном меню нажмите «Профиль (человечек)» → «Настройки (шестеренка)» → «Безопасность» → «Настройки» → «Сбросить отображение продукта» или в главном меню нажмите «Профиль (человечек)» → » Настройки (шестеренка) »→ Заблокированные карты / Редко используемые карты

2. Товары были выпущены для разных персональных данных (ФИО, дата рождения, серия и номер паспорта) в связи со сменой паспорта, фамилии и т.д.

Если ваши личные данные устарели, например, из-за замены паспорта, обратитесь в ближайшее отделение банка с паспортом и документом, подтверждающим изменение вашего полного имени, и напишите заявление.

Если вы уже связались с банком и написали заявление об изменении ваших личных данных, при повторной подаче заявки укажите свой первоначальный номер апелляции и предоставьте копию нового паспорта.

3. Не заключен договор о банковском обслуживании физических лиц.

Доступ к некоторым продуктам, таким как счета и депозиты, возможен только при наличии заключенного соглашения. Договор можно заключить в любом офисе банка. Для этого вам понадобится документ, удостоверяющий личность, и карта Сбербанка.

Частые вопросы

Кредитные карты Сбербанка давно представлены на российском рынке и активно получают положительные отзывы от своих владельцев. Сложностей в использовании нет. Главное — внимательно изучить все документы при регистрации продукта, а также сообщения банка. Но иногда у держателей карт возникает несколько вопросов.

Как узнать баланс и получить выписку по операциям

Своевременная проверка баланса вашей кредитной карты и операций по ней очень важна. Клиент может оперативно получить всю необходимую информацию, а также запросить выписки по транзакциям через Сбербанк Онлайн или приложение для смартфона. Но если доступа в Интернет нет, вы можете получить необходимую информацию одним из следующих способов:

- В банкоматах. Проверка баланса в сторонних устройствах стоит 15 рублей, столько же будет стоить запрос мини-выписки в банкомате Сбербанка.

- Через колл-центр. Вы можете позвонить ему по телефону 900.

- По СМС. Для запроса баланса необходимо отправить на телефон 900 команду «BALANS 5555», а для данных о последних транзакциях — «ISTORIA 5555». В обоих случаях 5555 необходимо заменить последними 4 цифрами номера кредитной карты.

- В офисе. Вы можете обратиться в любое отделение Сбербанка. У покупателя должен быть при себе паспорт.

Комментарий. Подробнее о проверке баланса вы можете узнать в статье «Как проверить баланс карты Сбербанка».

Что делать, если срок карты заканчивается

Кредитные карты действительны 3 года. В конце процесса пластик автоматически переоформляется. Эта операция не требует затрат. Готовая карта доставляется в офис, где был заключен договор. Если вы планируете получить пластик, переоформленный в другом отделении, вам необходимо сначала обратиться в колл-центр по телефону 900.

По желанию заказчик не может получить переоформленный пластик, а погасить задолженность и закрыть договор. Подробную информацию о том, что делать по истечении срока действия кредитной карты, можно найти в статье «Каков срок действия кредитной карты Сбербанка и что делать, если он истек».

Действия при потере и краже карты

В случае утери карты необходимо как можно быстрее заблокировать карту, чтобы предотвратить кражу средств. Для этого вы можете использовать один из следующих инструментов:

- Сбербанк Онлайн или приложение для смартфона;

- SMS-команда «БЛОК 5555 0» на телефон 900, где 5555 — последние 4 цифры номера утерянной карты, 0 означает потерю карты (в случае кражи ее необходимо заменить на 1»;

- позвонив в колл-центр 900;

- в любом отделении Сбербанка.

После блокировки карты вам необходимо заказать перевыпуск. Это можно сделать по телефону, в офисе или через интернет-банк. Более подробно процедура описана в статье «Как заказать перевыпуск карты Сбербанка и сколько это стоит».

Можно ли перевести деньги с кредитной карты СберБанка?

Да, в Сбербанк Онлайн вы можете перевести деньги с кредитной карты на дебетовую карту Сбербанка — свою или любого другого клиента. Но при этом следует учитывать, что за перевод с кредитной карты взимается комиссия вне зависимости от того, переводите вы деньги из банка или своего.

Комиссия за перевод денег на дебетовую карту Сбербанка составляет 3% от выданной суммы, но не менее 390 рублей ₽.

Сколько кредитных карт СберБанка я могу использовать?

У клиента может быть на складе кредитная карта Сбербанка. Выдача дополнительной карты — не предоставляется Был ли этот ответ полезным? Да Нет

Варианты погашения задолженности

Кредитная карта предоставляет заемщику деньги, которые должны быть своевременно возвращены финансовому учреждению. Для оплаты услуг вы можете посетить Сбербанк с документами и перечислить денежные средства наличными, связавшись с кассиром.

Если под рукой есть кредитная карта, доступен вариант банкомата — см. Раздел о погашении кредита. Операцию можно успешно завершить с помощью сервиса «Сбербанк Онлайн», однако потребуется сторонняя карта с необходимой суммой.

В Сбербанке заемщик при необходимости настроит автоматический платеж, изучив условия, на которых был предоставлен кредит. Если физическое лицо принимается на работу по договору, есть возможность подать запрос в бухгалтерию с указанием задачи оформления регулярного перечисления части заработной платы на счет финансовой организации.

Платежи в рамках действия льготного периода

Сбербанк связывает со всеми своими кредитными картами льготный период, который может длиться до 50 дней. Фактически это 30 дней отчетного периода и 20 дней расчетного периода. Если долг полностью погашен до окончания периода выплаты пособий, необходимость в выплате процентов отпадает.

При этом, несмотря на льготный период, заемщик по-прежнему обязан вносить ежемесячный платеж хотя бы в минимальном размере. Если этого не сделать, будет задержка, и вам придется платить проценты.

В сообщении от Сбербанка будет информация о сумме, которую необходимо внести на карту, чтобы льготный период заработал. Это сумма после процентов. Положите на счет, процентов не будет.

Преимущества и недостатки

Кредитная карта Сбербанка — отличное решение, если вам нужно найти лучшие условия кредитования. Заказчику доступен договор, который не предусматривает уплаты процентов. Предлагается бесплатная услуга, а актуальную информацию легко получить несколькими способами. При необходимости кредитная карта привязывается к электронным кошелькам. Заемщику не запрещено обналичивать денежные средства как в России, так и в другом государстве.

Важно: Сбербанк рассматривает заявки, полученные через Интернет, что существенно экономит время клиента.

Если заемщик желает получить деньги, необходимо заплатить комиссию. Карта Сбербанка с кредитным лимитом недоступна для людей, не готовых хвастаться хорошей кредитной историей. Клиент должен подтвердить факт официального трудоустройства (если это не касается студентов). Для кредитной карты с лимитом не менее ста тысяч требуется документ о стабильном доходе.

Классическая карта Аэрофлот Сбербанк

Аэрофлот совместно с партнерскими организациями разработал программу мотивации, по которой клиенты-участники получают бонусные мили. В дальнейшем эти баллы можно будет обменять на скидки и другие преимущества. Мили начисляются за пользование услугами Аэрофлота и за оплату авиабилетов на рейсы Аэрофлота и партнеров.

Сбербанк участвует в этой программе, поэтому была выпущена карта «Аэрофлот Бонус». Для участия в бонусной программе необходимо оплатить покупки и услуги банковским переводом в магазинах-партнерах для накопления баллов. Стоимость комиссии зависит от категории карты и суммы платежа. Впоследствии полученные бонусные баллы можно будет обменять на дополнительные скидки на авиаперевозки.

Любители путешествовать среди кредитных карт Сбербанка отдают предпочтение классической карте Аэрофлота. Дело в том, что этот банковский продукт позволяет накапливать мили. После этого их можно будет потратить на покупку авиабилетов у Аэрофлота, из расчета 1 миля — 1 рубль. При оформлении заказа клиент получает 500 приветственных миль. Так что каждые потраченные 60 рублей приносят владельцу пластика на 1 милю. Карта действительна 3 года. Льготный период составляет 50 дней. Лимит от 300 до 600 тысяч рублей. Процентная ставка от 23,9 до 27,9%. Годовое обслуживание классической карты Аэрофлота обойдется в 900 рублей.

Как начисляются проценты по кредитной карте Сбербанка?

Вот очень важный нюанс, о котором часто не знают новые покупатели. Дело в том, что по окончании льготного периода проценты начисляются за весь период долга. Многие клиенты думают, что обратный отсчет начинается с даты окончания льготного периода. Однако настоящий отсчет времени отсчитывается с даты получения ссуды.

Проценты по кредитной карте Сбербанка рассчитываются по следующей формуле:

(ставка / 365/100) * сумма к оплате * срок кредита = общая сумма процентов

Кроме того, эта сумма должна быть добавлена к основной сумме. Отображается текущий баланс кредитной карты.